当前位置:网站首页 >> 综合咨询

10月份国内钢坯市场在震荡中走弱

发布时间: 2013/10/8 浏览次数: 1082 次

概览:9月份国内钢坯市场在长期的市场压抑中爆发,并迸发出异乎寻常的力量,自本月1日开始,全国各地钢坯价格纷纷大幅跳水,然后几乎是在同一周,价格有开始大幅度反弹,在几番涨跌互相之后,至目前,钢坯价格已经突破月初的价格,并仍处于上涨的趋势之中,虽然在这个月的价格走势中,不乏认为因素的影响,但这样的走势同时也显示出,市场对于止跌反弹的急迫心理。以唐山地区钢坯价格为例,普碳Q235坯150方价格含税出厂价格最低跌至2690元/吨,是近两三年以来的最低价格,而至目前3140元/吨的价格,又涨回了8月中旬的价格水平,而本月“四起四落”的走势也是本年度以来变化最为频繁的一个月。跟随着钢坯价格的不断波动,上游矿石价格与焦炭等价格也基本保持了同钢坯一致的走势,几度震荡,达到了自2009年的最低点,但随着国内钢坯与各钢材品种的价格反弹,矿石价格也随之上涨。10月份对于中国北方地区来说,是一个季节变化,气温转冷的过渡阶段,而对于钢坯来说或许也是一个震荡走弱的阶段。

一、9月份国际钢坯市场冷清

9月上旬,中国对波斯湾方坯报价下跌20-30美元/吨,一位贸易商接到3万吨9月末装运的方坯报价为565美元/吨(CFR),迪拜一轧钢厂收到类似报价,但声称不准备采购。

对此,中国对波斯湾的方坯报价较独联体资源报价低20-30美元/吨。阿联酋一轧钢厂称,来自黑海地区最具竞争力的方坯报价为595美元/吨(CFR,迪拜),到阿曼最具竞争力的方坯报价为585美元/吨(CFR),但未能达成任何交易。由于波斯湾地区螺纹钢市场低迷,方坯需求仍疲弱,因此从独联体的方坯采购放缓,上一次达成的9月份排产、10月份交货的方坯进口价在560-590美元/吨(CFR)。

独联体方面,9月上旬独联体对中东和北非地区的方坯出口市场保持冷清,尽管有一些低价资源进入市场,但买主仍持观望态度,至9月中旬左右,多数贸易商选择远离市场,成交情况比较差。

本周独联体方坯出口主流交易价下降5美元/吨至545美元/吨(FOB),到西非马格里布地区有望达成交易,到岸价约为575-580美元/吨。阿曼终端用户表示,当地方坯贸易商报价下滑至585美元/吨(CFR),市场低迷。而在此之前,乌克兰钢坯生产厂家出口报价在540-550美元/吨(FOB)。贸易商称,多数供应商已经准备供应10月份轧制的钢坯,但拒绝下调报价。而由于废钢价格在9月初继续小幅下滑,中国低价资源进入独联体市场,独联体方坯价格面临较大的下行压力。

市场人士称,由于成品材国内及出口需求仍相当低迷,在方坯价格下滑至530美元/吨(FOB,黑海)以前,土耳其轧钢厂将不会进行新的采购。

独联体方坯市场平静,当地贸易商和钢厂正试图提价,但买主仍持观望态度。

本周乌克兰一钢厂对叙利亚的方坯出口价格为520美元/吨(FOB),到突尼斯和摩洛哥的方坯出口报价为560-565美元/吨(CFR),较上周上涨10美元/吨。

从买方来看,受国际钢材市场迅速下滑及低价进口资源的冲击,轧钢厂仍不愿接受方坯价格上涨。近期土耳其钢厂Kardemir方坯招标中,最高出价为520-525美元/吨(CFR,土耳其北部),市场对独联体方坯的需求不多。

东南亚方坯进口市场保持平稳,9月底主流交易价为560-570美元/吨(CFR),预计短期内市场继续维稳。

印尼一进口商以560-570美元/吨(CFR)的价格从巴西进口了1.2万吨11/12月发货的方坯,从日本进口了800吨10月份发货的方坯,成交价566美元/吨(CFR)。

韩国方坯出口菲律宾报价在570-575美元/吨(CFR),9月末成交价为570美元/吨(CFR)。独联体对东南亚的方坯报价在565-570美元/吨(CFR),报盘不多。

二、2012年8月份我国钢坯进口量

8月份进口钢坯2.79万吨,较上月相比减少0.35%,与去年同期相比减少66.25%;1-8月份累计进口24.93万吨,较去年同期下降约37.95%。8月份出口钢坯122.629吨,忽略不计。具体如下图所示:

图表1:2010年-2012年8月份钢坯进出口情况

三、2012年8月份全球粗钢产量环比下降

国际钢铁协会(worldsteel)的统计数据表明,8月份全球62个主要产钢国和地区粗钢产量为1.237亿吨,同比下降1%,较2010年增长9.1%。

8月份欧盟27国粗钢产量为1220万吨,同比下降4.4%,较2010年下降0.2%;独联体粗钢产量为911万吨,同比下降3.8%,较2010年增长1.5%;北美粗钢产量为1022万吨,同比增长0.7%,较2010年增长9.7%;南美粗钢产量为386万吨,同比下降6.8%,较2010年增长5.6%;亚洲粗钢产量为8179万吨,同比下降0.5%,较2010年增长12.5%。

该统计数据还显示,今年1-8月份,全球62个主要产钢国家和地区粗钢总产量为10.23亿吨,同比增长0.9%。1-8月份,欧盟27国粗钢产量为1.157亿吨,同比下降4.6%;独联体粗钢产量为7497万吨,同比下降0.6%;北美粗钢产量为8286万吨,同比增长4.4%;南美粗钢产量为3152万吨,同比下降4.1%;亚洲粗钢产量为6.657亿吨,同比增长2%。

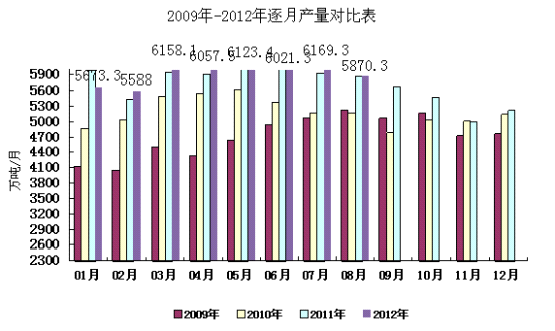

8月份中国大陆粗钢产量为5870万吨,同比下降1.7%,较2010年增长13.7%。扣除中国后,8月份全球粗钢产量为6503万吨,比去年同期下降0.5%,较2010年增长5.3%。8月份全球钢厂的产能利用率为75.5%,较7月份下降3.9个百分点,较去年8月份下降3.2个百分点。

8月份全球粗钢日均产量为399.1万吨,同比下降1%,环比下降3.9%,日均产量为今年来第二低水平。9月份欧洲市场保持平稳,夏休结束,钢厂开工率提升。美国市场弱势运行,但钢厂并未减产。亚洲市场震荡运行,中国产量有回升迹象。总体上判断,9月份全球粗钢日均产量环比回升的概率较大。

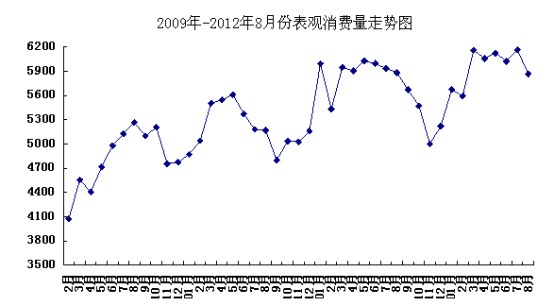

图表2:2009年-2012年8月份粗钢表观消费量图

图表3:2009年-2012年粗钢逐月产量对比图

四、2012年9月份国内主要市场回顾

8月末全国钢材以及大部分地区钢坯价格一直处于持续的阴跌状态中,北方地区的唐山市场,在8月的最后一周,受到需求低迷与资金压力影响,价格以每天10元/吨的跌幅持续下滑,9月初唐山终于在惨淡的市场面前折服,在9月份的第一个周末开始加剧下滑,周末两日价格累计下跌70元/吨,并在接下来的短短4天之内,累计下跌210元/吨,加上周末下跌70元/吨,不到一周的时间价格累计跌280元/吨,不但创造了近几年的新低,也跌破了市场预期,市场上大部分贸易商对当时市场可以说是喜忧参半,一方面市场价格加速下滑,说明市场探底进城加速,“大跌之后必有大涨”,市场反弹可能性加大,另一方面钢厂与贸易商的价格持续走低,厂商利润减少,亏损面加大,市场信心受到极大的打击。但在同一周,周五谈上钢坯开始大幅反弹,以50-80元/吨不等的日涨幅迅速拉涨。在9月中旬的到目前,唐山钢坯涨跌互现,又在短短的十几天之内,拉涨回3000元/吨以上的价格,至目前,唐山钢坯Q235普碳坯价格在3130元/吨,现款含税价,但成交却也在市场困境中苦苦挣扎。而全国其他地区钢坯价格也随着唐山钢坯的价格走势,震荡起伏。

图表4:2011年1月-2012年9月26日唐山钢坯价格走势图

东南地区:9月份东南地区基本以震荡上扬趋势为主。其中,江苏地区钢坯市场基本以震荡起伏为主,第一轮降价期间,江苏地区20MnSi坯价格跌幅最高达到200元/吨,市场也是一度被观望氛围控制,而江苏地区钢坯价格下跌主要是受矿石价格下滑影响,再次期间大部分坯料厂反映订单略显清淡,交货期缩至10天,个别厂家有库存积压,而随着后期价格逐步拉涨,情况稍有好转,但是观望氛围依然不减,在几次的价格起伏跌宕之后,价格虽然涨至3190元/吨,但是市场看空心理依然较多。与江苏地区的山东地区钢坯市场受唐山地区钢坯价格波动影响较大,但有一定的滞后性,9月份的走势也基本维持了与唐山地区相同的走势,时间上基本延后一天。据当地厂商介绍,之前山东地区钢坯价格基本是比唐山要高100-120元/吨,但受到今年市场走弱影响,价格有时基本与唐山持平或略高于唐山,竞争压力较大,9月份的钢坯价格虽然与唐山钢坯的价格走势大致相同,但由于价格上与唐山具有相同的优势,因此市场成交情况总是表现尚可,但在钢坯价格起伏较大阶段,当地钢厂报价基本停止报价,采取一单一议形势,而且据笔者了解到,在价格较低的9月初,山东地区钢厂高炉检修情况有所增加,而部分钢厂也停产普碳坯,增加20MnSi等附加值价高的钢坯品种产量,一时间,山东地区生产普碳Q235坯的厂家只有寥寥数家,随着9月中下旬山东钢坯价格的上涨,当地钢坯厂家陆续开工,产能有所恢复,但据当地的贸易商介绍,近期价格波动频繁,下游采购商不敢轻易拿货,虽然9月中下旬有些许成交,但情况并不乐观,部分贸易商认为频繁的调整价格会影响成交,因此9月下旬钢坯价格基本保持了平稳的态势。福建地区由于大部分钢坯由唐山运至当地,因此本月前期的价格走势与唐山地区基本一致,但由于市场需求的低迷,9月初当地有部分现货,但数量不多,而随着唐山钢坯价格波动频率的缩短,贸易商与调坯厂采购量有所减少,9月下旬当地钢坯现货量降至一个较低的水平。

北方地区:9月份北方地区坯料市场主要以震荡为主,价格不但跌破了近几年的低价,价格也迅速恢复到了8月份中下旬的水平,价格基本在“急跌快涨”的怪圈中徘徊。9月初,唐山地区钢坯价格在不到一周的时间内狂跌280元/吨,然后又迅速拉涨,这样的走势考验着当地钢厂与贸易商的心理承受能力,这段时间内,普碳坯Q235的价格一再跌破厂商的预期,最低价格跌至2690元/吨,含税出厂价。进入9月中旬,价格在前两日累计跌160元/吨后,价格基本处于上涨的态势,而市场成交方面受到“买涨不买跌”心态影响,情况有所好转,各厂商开始有进货补库情况出现,加上长久的阴跌局面,使得各厂商都身心疲惫,在市场出现利好消息的情况下,价格迅速拉涨,Q235普碳坯在短期之内又涨回8月下旬水平,进入9月下旬,价格停止了上周趋涨的走势,进入涨跌互现的局面,此段时间当地最大跌幅达到100元/吨,随着月底的临近,双节长假将至,当地钢坯价格也进入了盘整阶段,市场价格偶有变化,截止月底,Q235普碳坯含税出厂价格稳定在3140元/吨。山西地区本月的价格走势基本与唐山地区走势相同,但相对于唐山市场来说有一定的滞后性,而价格上出现了与唐山地区同样的最高价与最低价,而随着价格上涨,进入9月底,当地钢厂生产趋于正常,前期有部分检修或者限产的厂家也开始正常作业,部分自轧用坯的企业也开始外卖,市场情况较前期少了些许的迷茫,多了些自信。在整体市场不断波动与利好信息不明朗的前提下,贸易商手中现货库存较少,多数业内人士称,鉴于目前市场正处于“快涨急跌”的动态局面下,快进快出,把握市场脉搏,才能获利。9月份,武安地区钢坯价格波动也较为频繁,由于坯料含税价格利润较低,当地钢坯贸易商开始采取以不含税价格出售钢坯,而成交方面也基本与价格的走势有关,据当地部分贸易商介绍,价格处于上涨趋势时,成交情况便好,一天最多成交量可达1-2万吨左右,而价格处于下跌态势时,基本上一天都没有成交,而据当地钢厂介绍,本月当地钢坯厂家基本以生产订单为主,价格方面实行锁价政策,价格波动不大。辽阳地区钢坯厂家基本以生产自用钢坯为主,由于本月钢坯价格波动较大,因此部分贸易商采取厂家燕钢招标形式采购钢坯,除少数厂家外卖小批量的钢坯,当地大部分钢坯还是由河北地区运入,因此本月价格波动基本与河北唐山地区走势一致。

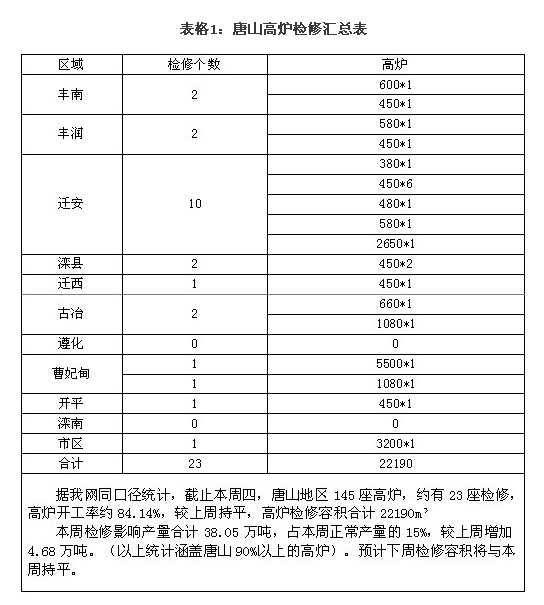

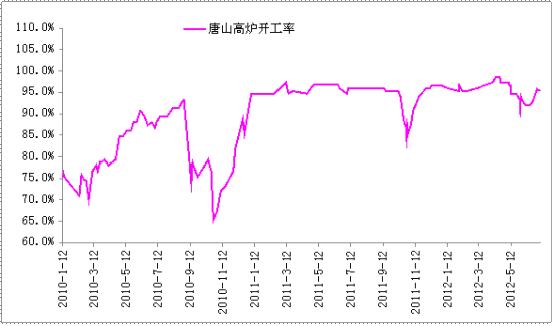

此外,从目前的钢价和企业成本来看,国内大部分企业仍然处于亏损状态,而高炉的生产情况也受到了一定的影响,以唐山地区为例,截止9月30日,唐山地区145座高炉,约有23座高炉检修,开工率为84.14%,高炉检修容积总计为22190m³,本月影响产量150.45万吨,占本月正常产能的14.26%。(以上统计涵盖了唐山90%以上的高炉),如下图。

表格1:唐山高炉检修汇总表

图表5:唐山高炉开工率走势图

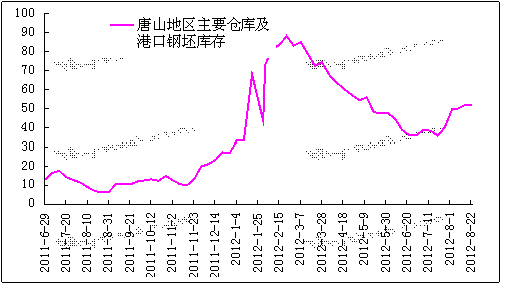

由于价格波动较大,价格上涨阶段,下游采购商采购补库有所增加,加上临近十一长假,调坯厂与下游采购商有部分备货,库存量有所减少。截止9月30日,据Mysteel统一口径统计,唐山地区主要仓库及港口钢坯库存为40.2万吨,较8月底共减少12万吨库存,其中正丰库16.4万吨,浙商库15万吨,京唐港4.8万吨。

图表6:唐山地区主要仓库及港口钢坯库存统计

中西部地区:8月底,由于市场价格持续阴跌,河南地区外卖钢坯厂家越来越少,而钢厂的锁价政策对于亏损局面的扭转作用越来越小,到9月初,河南地区大部分钢坯由省外运入,9月份河南地区的钢坯价格也是跌宕起伏,但随着价格的上涨,9月下旬,部分钢坯厂家开始外卖钢坯,市场状况开始转好。西南地区的云南,由于矿石价格的大幅下调,加上受全国钢坯价格下跌影响,9月份前期价格主要以下跌为主,后期由于矿石价格的上涨,加上全国钢坯以及各钢材品种价格上涨影响,至9月底,价格以上涨为主,据当地钢厂介绍,9月份当地钢坯厂家多数采取了高炉检修等措施来应对市场的低迷,而尚在外卖钢坯的厂家主要也是以订单为主,而散单较少,市场的需求依然处于偏弱的水平。

五、上游原料市场顺势起伏

原材料市场9月份的走势大致与钢坯走势看齐,但与钢坯价格相比稍显滞后,价格跌至了2010年以来的最低(见图表3)。

(一)进口矿

9月份进口矿的走势基本呈现了“N”字形的走势,9月初进口矿跌势趋缓,成交温和回升。截止6日,PB粉主流87.5-88.5美元/吨,63%巴粗85-86美元/吨,63.5/63%印粉94.5-95.5美元/吨。较上周分别跌去2美元、1.5美元和3美元,周跌幅依次达2.22%、1.72%及3.06%,其中印度矿补跌特征明显。现货方面,以日照港为例,7日PB粉主流625-635元/吨,63%巴粗640-650元/吨,而8月底价格则在650-660元/吨以及655-665元/吨。自PB粉跌破90美元大关后,市场出现了较为明显的变化。首先是贸易商间心态发生改变。一部分大户低价抛售意愿降低,开始有意识地控制出货量;另一边,近期持续走货的商家,在库存降低后,有仍不看好后市继续降低库存的,也有逐步转向观望的;而轻库存的商家,伺机入市意愿有所增强。其次,河北、天津港口现货价格与山东地区差价逐步收窄。以PB粉为例,3日日照港PB粉与京唐港相比尚有50元价差,7日价差快速降至20元,主要是北方地区受成交带动,量价齐跌,而山东地区抛售压力缓解,先行展开盘整。最后,钢厂从坚定看空转向犹豫。经过一段时间的持续回落,矿价与钢价相对7月,风险快速释放。尤其是进口矿,其价格较之国产矿吸引力增强。传统的“金九银十”来临之际,一部分钢厂开始转变近期随用随采的模式,有意加大了询盘力度。市场种种微妙的改变,能否成为一波反弹展开的前奏,下游需求仍是根本。8月的急挫,在技术上有修复的需要,但考虑到国内经济结构调整的持续性,当前的市场环境与去年10月已不能简单类比。而后进口矿石在一周中又波动频繁,基本保持了“N”字形的走势,可谓,受到上一周末钢坯价格上涨的以及8日左右期货及现货价格大幅反弹的影响,加之钢厂阶段性补库需要,市场有所好转,基于此,贸易商价格纷纷上涨,10日开始,进口矿的成交情况开始减弱,议价空间重新显现。在美联储推出QE3之后,市场看涨心态重新凝聚,进口矿报价和成交情况又有所反弹。进入9月中下旬,进口矿继续反弹,但下半周开始回落。截止20日,PB粉主流110-111美元/吨,63%巴粗108.5-109.5美元/吨,63.5/63%印粉112-113美元/吨,三类品种环比上周上涨10-12美元,平均涨幅超10%。现货方面,以日照港为例,20日PB粉主流790-800元/吨,63%巴粗800-810元/吨,63.5%印粉840-850元/吨,环比上一周上扬80-85元/吨。而此时上海二级螺纹钢由3410元/吨涨至3620元/吨,涨幅6.16%,唐山Q235方坯自3000元/吨反弹至3070元/吨,一周涨幅2.33%。可以看到,作为本轮反弹急先锋的钢坯,表现并不抢眼,涨势已显露出减缓迹象。进口矿与钢材双双大涨,可谓相辅相成。然而,经过拉升一段时间后后,成交量开始萎缩。缺乏量能配合,20日矿价反弹遇阻,拐头向下寻求支撑。9月份的最后一周,进口矿的整体报价情况处于弱势下行的态势,询报盘逐渐减弱,成交从多到少再到几乎无成交。随着中秋国庆双节的来临,钢厂补库操作在前一周基本已经结束,从而使得最后一周的市场总体表现平淡,买卖双方逐渐离市,成交转差。

(二)国产矿

本月国产矿市场基本呈现的是“W”形走势,价格的波动基本上是受到下游钢坯以及各钢材品种价格变动影响。9月初,受到钢坯大幅下挫影响,唐山地区部分钢厂调价举措不减,部分钢厂累计下调幅度一度达到了70元/吨,在粉价跌势难止的背景下,邯邢精粉出厂价下调50元/吨(调整后66%干基不含税出厂执行价900元/吨),钢厂采购价也随着同幅度下调,此外,考虑到当下内外矿在性价比上的差异,河北各钢厂对于外矿似乎格外的青睐,一部分钢厂内粉已多日处于停采状态。钢厂重压不减之下压价频频,钢坯迅疾下跌之下成交不佳,受此影响,市场信心加剧受挫。目前商家入市操作者实属寥寥,尚在坚守的矿山限量出售有增。对于后市,各方均难言实质乐观。进入9月上中旬,利好消息的刺激及带动下本周河北铁粉市场迎来一波阶段性反弹行情。因节前补库刚性所需,唐山一部分钢厂表现不俗。个别钢厂为保证一定的上货量铁粉采购价有40元/吨左右的上调;一部分久未采购的钢厂近期也有入市询盘及上货的意向,个别行事果决的钢厂本周已付诸实际采购行动。钢厂态度的转变使得市场心态提升明显,矿山和商家出货的积极性较前期也有一定的提升。但由于入市采购的钢厂不多且采购放量有限,因此截止周后期市场整体弱势运行格局尚存,市场观望氛围浓郁。国内外一些列利好因素的聚集使得久处跌势的钢市终感一丝暖意,期螺、钢坯外矿市场的率先止跌反弹,国内钢材更是在震荡之中不断拉涨,在这种背景下,悲观已久的市场信心得到一定程度的修复。加之十一中秋双节将至,钢厂节前补库刚需愈发凸显,再次推动下,国内铁矿石市场局部地区出现起色。随着唐山以及其他地区钢坯、期螺、进口矿期现货以及国内钢材市场价格的大幅度反弹,9月中下旬,国产铁矿石市场止跌企稳、试探拉涨,至9月中旬开始至9月下旬初,国内铁矿石价格基本保持了持续平稳上扬的走势。而到了9月下旬,国内铁矿石价格出现了一次小幅跌势行情,至月底,基本保持了平稳运行的态势。以北方为例,随着各钢厂节前补库渐入尾声,前期迅疾上行的精粉市场渐现上涨乏力之迹。唐山钢坯市场的起起伏伏不断挑动着市场本已敏感的脆弱神经。节前钢厂补库实可谓观望不减,谨慎有加;部分钢厂对于节后采购也是定论难下,暂预备依后期市场实际走向来灵活制定。部分矿山及商家铁粉报价虽仍居高位,但市场认可度有限,终致成交难以兑现;而部分矿山及商家节前为套现出售积极,议价空间拉大,局部市场成交一时有增。节前一周,商家看涨氛围降低明显,针对节后走势部分商家尚有一定的期待。考虑当下市场内外的各种不确定性因素以及当下国内钢铁行业之困境,初步预计节后一周河北精粉市场大幅走高的概率不高,局部市场铁粉报价小幅试探拉涨或存。

(三)焦炭

9月份国内焦炭市场基本呈现先跌后涨的“V”字形走势。9月初,国内焦炭市场持续下调,但调整幅度较前几个月稍显温和,主流幅度在50-100元/吨,市场成交依然较弱,钢厂采购较为谨慎。钢材市场继续保持跌势,其中唐山地区钢坯自上周末至今累计跌幅达170元/吨,虽然7日下午大涨120元/吨,但成交较差,市场看空情绪依然较浓,受此影响国内焦炭市场短期内企稳无望;但由于6-8月份焦炭价格跌幅较大,加之近期炼焦煤价格下调始终滞后于焦炭市场,致使焦化企业持续亏损,限产力度加大,后期焦炭市场继续下跌的空间收窄。9月中旬,国内焦炭市场继续保持下调趋势,个别地区由于前期价格相对较高,跌幅较大,主流区域下跌幅度继续收窄,主流幅度为30-75元/吨;部分钢厂起用招标方式采购焦炭,因而个别钢厂焦炭采购价格大幅下调,但大部分钢厂较前几个月明显减少焦炭采购价格的调整频率及幅度,国内焦炭市场逐步趋稳。据市场了解,山西焦煤、平煤集团、淮北矿务局等国有大矿炼焦煤挂牌价继续下调,但由于其滞后于市场煤调价时间,因而对国内焦炭市场影响相对较小;此外受国内集中批复基建项目及美联储推出QE3影响,国内钢材市场宽幅震荡,而整体保持上涨势头,对低迷的焦炭市场略有提振。进入9月下旬,国内焦炭市场涨跌互现,高价资源继续回调,低价资源在钢材市场总体向好的情况下开始反弹,主流上涨幅度为20-30元/吨;据市场了解,河北、江西、湖南等地部分钢厂由于前期价格下调幅度较大,率先上调焦炭采购价格,主流幅度在30元/吨左右;据从焦企方面了解到,焦炭出货情况较前有较大的改观,成交顺畅,原本焦炭库存较高的焦化企业近期也正经历去库存的过程。此外,山西等地开始试探性上调炼焦煤出厂价格,给焦炭市场提供了一定的价格支撑,短期内焦炭现货市场企稳反弹已成定局。而9月的最后一周,国内焦炭市场涨跌互现,受上下游同时推动,国内焦炭市场整体保持上扬势头;但受部分钢厂8月份焦炭结算价格较高,9月份结算价格继续下调,部分龙头钢厂下调幅度达150元/吨。据我网对超过70家钢厂调查显示,共有10家钢厂调整采购价格,其中两家下调,八家上调,主流上调幅度为20-50元/吨,此外,部分其他钢厂表示,在即将到来的10月份焦炭采购价格上调的可能性较大。据从焦化企业方面了解到,多数焦企表示出货情况较好,尚未调价的焦化企业将会与钢厂达成协议小幅上调焦炭出厂价格,总体来说,短期内国内焦炭市场上涨行情已基本确定。各地主流参考价格如下:山西二级冶金焦主流出厂1080-1150元/吨;准一级冶金焦车板1200-1300元/吨,一级冶金焦车板含税价1300-1350元/吨;河北二级冶金焦邯郸1240-1260元/吨,唐山1320-1380元/吨,到厂价;邢台准一级1270-1290元/吨,出厂含税价;河南准一级冶金焦车板含税价1200-1250元/吨;华东二级冶金焦主流1200-1230元/吨;东北二级冶金焦主流1180-1210元/吨,准一级冶金焦为1330-1380元/吨,均为出厂含税价。

图表7:原料走势对比图

六、2012年10月份钢坯市场展望

9月份,全国钢坯以及钢材市场出现了一波“即涨快跌”的行情,钢坯价格在市场普遍看空的情况下,在9月初率先来出现了急速下跌的情况,而上游原材料的价格似乎在这次的跌价中失去了主导地位,价格在钢坯的快速下滑的情况下出现了跟跌的情况,而价格在下跌行情后又迅速拉涨,除了部分人为拉涨因素外,还有就是广大的厂商在长期的市场压抑中爆发,盼涨心态较浓,随着十一长假的到来,到了9月份的下旬,市场各钢材品种的补库现象开始增多,价格虽然有所上涨,但市场预期普遍偏差,多数厂商认为10月份全国钢坯市场仍会以弱势下行为主,价格方面会出现跌宕起伏的走势,而相对于9月份来说,价格走势的幅度与频率来说要稍缓和一些。

(一)利好因素

1、9月14日,在为期两天的货币政策会议结束后,美联储周四宣布维持联邦基金利率在0%-0.25%不变,宣布从周五起每月购买400亿美元抵押贷款支持债券(MBS),正式出台第三轮量化宽松政策,并将超低利率期限指引延长至2015年中期,现有扭曲操作(OT)等维持不变。

2、国务院发展研究中心研究员、著名经济学家吴敬琏在国际金融论坛2012学术报告会上表示,据不完全统计,目前各地政府保增长的投资规划已经达到17万亿。

3、据了解,由于市场需求低迷,全国各地钢厂都有检修限产等措施推出,对于缓解市场供需压力有一定帮助。

(二)利空因素

1、由于近期钢坯价格的震荡变化,加之价格有所上扬,各地的限产、检修情况有所减少,部分钢厂恢复生产,对于全国市场来说,或将迎来新一轮的供需大战。

2、美联储推出QE3将会影响全球投资者的风险偏好与资金配置。从前两轮量化宽松政策来看,被推至风险资产的资金主要有三大流向,即美国金融市场、发展中国家市场和国际大宗商品市场。