7月下游行业需求延续弱势

发布时间: 2016/7/1 浏览次数: 1094 次

概述:我国5月主要经济数据几乎全线回落,经济下行压力再次袭来。英国退欧也令国际市场波动性大增,未来前景扑朔迷离,美联储鸽派言论不绝于耳。在内外因素共同作用下,市场对经济的预期或更加趋于谨慎。

1-5月份,房屋施工面积同比增长5.6%,新开工面积同比增长18.3%,竣工面积同比增长20.4%,基建投资增速达到20%。受益于各地车展期间大量新车上市及去年低基数效应,车市迎来了“红五月”。在大量基建项目开工及房地产市场回暖的拉动下,5月中国商用车市场零售24.4万辆,同比增长14.4%。随着全国大部分地区的气温持续走高,一轮属于传统消夏型家电产品的市场,也迎来了区域性的井喷。国内外工程机械市场需求低迷的态势并未得到根本改善,挖掘机销售又很快回归到了“新常态”的状态。

随着二季度基建投资投放高峰过去,预计投资增速将趋于稳健,“基建+地产”仍将维持双轮驱动,但民间投资积极性下降已由“隐忧”变为“明火”,稳增长不仅要依靠基建托底,还要依赖地产投资的持续性。

整体来看,7月房地产和基建用钢需求在传统淡季可能不一定差,但供应将继续保持高位水平,国外进入夏休,对钢材出口也有一定影响,7月钢铁市场或将震荡运行。

一、基础设施建设

2016年1-5月份,全国固定资产投资(不含农户)187671亿元,同比名义增长9.6%,增速比1-4月份回落0.9个百分点。从环比速度看,5月份固定资产投资(不含农户)增长0.49%。

(数据来源:国家统计局)

分产业看,第一产业投资5081亿元,同比增长20.6%,增速比1-4月份回落1.1个百分点;第二产业投资74882亿元,增长5.8%,增速回落1.5个百分点;第三产业投资107708亿元,增长11.9%,增速回落0.5个百分点。

第二产业中,工业投资73394亿元,同比增长5.4%,增速比1-4月份回落1.5个百分点;其中,采矿业投资3054亿元,下降16.4%,降幅扩大1.1个百分点;制造业投资61041亿元,增长4.6%,增速回落1.4个百分点;电力、热力、燃气及水生产和供应业投资9299亿元,增长21.6%,增速回落2.1个百分点。

第三产业中,基础设施投资(不含电力、热力、燃气及水生产和供应业)34992亿元,同比增长20%,增速比1-4月份加快1个百分点。其中,水利管理业投资增长23.5%,增速回落0.2个百分点;公共设施管理业投资增长29.4%,增速加快1.1个百分点;道路运输业投资增长10.5%,增速加快0.1个百分点;铁路运输业投资增长12.2%,增速加快8.3个百分点。

分地区看,东部地区投资84510亿元,同比增长10.9%,增速比1-4月份加快0.1个百分点;中部地区投资49772亿元,增长13%,增速回落0.5个百分点;西部地区投资44943亿元,增长12.6%,增速回落0.6个百分点;东北地区投资6951亿元,下降30%,降幅扩大5.3个百分点。

分登记注册类型看,内资企业投资177654亿元,同比增长9.3%,增速比1-4月份回落0.9个百分点;港澳台商投资5074亿元,增长21.1%,增速回落1.6个百分点;外商投资4359亿元,增长12.7%,增速加快0.3个百分点。

从项目隶属关系看,中央项目投资7833亿元,同比增长10.4%,增速比1-4月份加快0.4个百分点;地方项目投资179838亿元,增长9.6%,增速回落0.9个百分点。

从施工和新开工项目情况看,施工项目计划总投资742724亿元,同比增长7.4%,增速比1-4月份回落0.9个百分点;新开工项目计划总投资178192亿元,增长32.2%,增速回落5.8个百分点。

从到位资金情况看,固定资产投资到位资金212521亿元,同比增长7.9%,增速比1-4月份回落0.2个百分点。其中,国家预算资金增长21.4%,增速回落1.5个百分点;国内贷款增长13.7%,增速加快2.3个百分点;自筹资金增长1%,增速回落0.5个百分点;利用外资下降18.5%,降幅收窄2.4个百分点;其他资金增长37.8%,增速加快0.3个百分点。

从上述数据可以看到,1-5月,固定资产投资增速有所放缓,但基建投资增速开始反弹,基建投资同比增长20%,增速比1-4月份微升1个百分点。这在一定程度上与中央主导的重大基建项目开工和建设进度加快相关。

从项目储备看,新开工项目计划总投资和施工项目计划总投资增速虽有所回落,但仍保持较高增速,未来基础设施投资有较强增长动力。

1-5月,中央政府项目投资累计同比增长10.4%,比1-4月高0.4个百分点。其中铁路运输业投资增长明显,1-5月累计同比增长12.2%,比1-4月高8.3个百分点。今年以来,发改委共批复22个基建项目,其中公路项目13个、铁路项目5个,总投资额达3820亿元。

发改委6月下达中央预算内投资77362万元,分别用于一系列重大科技基础设施项目建设。财政部也采取了一系列措施,包括盘活财政存量资金、进一步加快地方政府债务置换和发行等。

但民间投资增速下滑,一方面表明经济活力不足,另一方面反映未来经济增长动力可持续性不强,经济下行压力较大。展望下半年,在房地产和制造业投资可能持续下行的背景下,基建投资将持续担负投资主力重任,增速有望在20%以上。

二、建筑和房地产行业

1-5月份,全国房地产开发投资34564亿元,同比名义增长7.0%,增速比1-4月份回落0.2个百分点。其中,住宅投资23118亿元,增长6.8%,增速提高0.4个百分点。住宅投资占房地产开发投资的比重为66.9%。

(来源:国家统计局)

1-5月份,东部地区房地产开发投资20118亿元,同比增长6.0%,增速比1-4月份提高0.2个百分点;中部地区投资7044亿元,增长11.6%,增速回落0.7个百分点;西部地区投资7402亿元,增长5.8%,增速回落0.8个百分点。

1-5月份,房地产开发企业房屋施工面积651338万平方米,同比增长5.6%,增速比1-4月份回落0.2个百分点。其中,住宅施工面积446436万平方米,增长3.7%。房屋新开工面积59522万平方米,增长18.3%,增速回落3.1个百分点。其中,住宅新开工面积40767万平方米,增长16.2%。房屋竣工面积32028万平方米,增长20.4%,增速提高0.3个百分点。其中,住宅竣工面积23438万平方米,增长19.6%。

1-5月份,房地产开发企业土地购置面积7196万平方米,同比下降5.9%,降幅比1-4月份收窄0.6个百分点;土地成交价款2295亿元,增长4.7%,1-4月份为下降0.2%。

1-5月份,商品房销售面积47954万平方米,同比增长33.2%,增速比1-4月份回落3.3个百分点。其中,住宅销售面积增长34.2%,办公楼销售面积增长44.0%,商业营业用房销售面积增长18.1%。商品房销售额36775亿元,增长50.7%,增速回落5.2个百分点。其中,住宅销售额增长53.4%,办公楼销售额增长72.8%,商业营业用房销售额增长21.2%。

1-5月份,东部地区商品房销售面积24169万平方米,同比增长40.4%,增速比1-4月份回落6.8个百分点;销售额24078亿元,增长62.9%,增速回落9.4个百分点。中部地区商品房销售面积12345万平方米,增长33.2%,增速回落0.2个百分点;销售额6804亿元,增长43.8%,增速提高1.1个百分点。西部地区商品房销售面积11440万平方米,增长20.3%,增速回落0.2个百分点;销售额5894亿元,增长20.4%,增速提高0.1个百分点。

5月末,商品房待售面积72169万平方米,比4月末减少521万平方米。其中,住宅待售面积减少721万平方米,办公楼待售面积增加7万平方米,商业营业用房待售面积增加105万平方米。

1-5月份,房地产开发企业到位资金53681亿元,同比增长16.8%,增速与1-4月份持平。其中,国内贷款8945亿元,增长2.3%;利用外资42亿元,下降72.1%;自筹资金18643亿元,增长1.4%;其他资金26051亿元,增长39.4%。在其他资金中,定金及预收款14840亿元,增长35.2%;个人按揭贷款8838亿元,增长58.5%。

5月份,房地产开发景气指数为94.48,比4月份提高0.07点。

从上述数据看,1-5月,房地产开发投资增速同比增长7.0%,较1-4月份回落0.2个百分点。从单月来看,5月房地产开发投资同比增速为6.55%,相比4月份的9.7%下滑了3.15个百分点。这也是全国房地产开发投资增速今年来首次下滑。

销售方面,在上海、深圳等地收紧政策后,商品房销售也有所降温,并且前期市场高热度下使得需求提前释放。1-5月,商品房销售面积和销售额分别回落3.3和5.2个百分点。从单月来看,5月商品房销售面积同比增速24.25%,较4月的44.05%下滑了19.8个百分点;销售额增速由4月的同比增长59.76%下滑到了36.72%,下滑了23.04个百分点。

与此同时,在商品房销售高速增长的带动下,今年商品房待售面积持续减少,5月末,商品房待售面积比4月末减少521万平方米,房地产去库存取得初步成效。

1-5月,房地产开发企业到位资金环比持平,新开工面积同比增长18.3%,增速回落3.1个百分点,房企土地购置面积增速同比下降5.9%,另一方面,土地市场交易活跃,5月份土地成交价款增速转负为正,从1-4月份的同比下降0.2%上升到1-5月份的增长4.7%,达到2295亿元。

然而,在房地产市场总体降温和楼市去库存的大背景下,近来上一、二线城市等地却“地王”频现。但从投资增速、购置面积以及土地成交价款来看,全国房地产投资较为谨慎,并未出现特别过热的情况。

中国指数研究院发布的最新报告显示,6月百城住宅均价,环比上涨1.32%,涨幅收窄;同比上涨11.18%,涨幅扩大。未来随着地方调控政策进一步落地实施,热点城市过热现象将得到控制,百城整体房价涨幅或将趋缓。

展望下半年,楼市仍存在区域分化,房地产调控将继续保持“因城施策”的思路。一方面,热点城市风险积聚,楼市调整压力加大;另一方面,房地产市场库存总量仍较大,且存在结构失衡问题,去库存仍是下半年市场主基调。

三、汽车行业

中国汽车工业协会发布5月汽车产销数据显示,5月,汽车生产206.49万辆,环比下降5.08%,同比增长5.01%;销售209.17万辆,环比下降1.66%,同比增长9.75%。1-5月,汽车产销1084.35万辆和1075.52万辆,同比增长5.75%和6.96%,增幅分别比上年同期提升2.57个百分点和4.85个百分点。

(来源:中汽协)

乘用车方面,5月份,乘用车生产177.21万辆,环比下降3.68%,同比增长5.53%;销售179.30万辆,环比增长0.52%,同比增长11.27%。1-5月,乘用车产销932.72万辆和925.82万辆,同比增长6.59%和7.75%。

其中,5月,基本型乘用车(轿车)产销89.46万辆和92.14万辆,产量环比下降4.08%,销量增长1.77%,产量同比下降3.25%,销量增长1.47%;运动型多用途乘用车(SUV)产销63.05万辆和62.72万辆,产量环比下降5.02%,销量增长2.17%,同比增长31.26%和36.25%;多功能乘用车(MPV)产销17.99万辆和18.01万辆,环比增长7.29%和0.33%,同比增长13.52%和28.20%;交叉型乘用车产销6.70万辆和6.43万辆,环比下降11.39%和24.30%,同比下降42.07%和37.26%。

5月,中国品牌乘用车共销售71.69万辆,环比下降4.11%,同比增长12.86%,占乘用车销售总量的39.98%,占有率比上月下降1.93个百分点,自3月以来连续3个月占有率环比下降。德系、日系、美系、韩系和法系乘用车分别销售35.11万辆、31.64万辆、20.16万辆、15.05万辆和5.03万辆,分别占乘用车销售总量的19.58%、17.65%、11.24%、8.39%和2.80%。与上月相比,法系乘用车销量有所下降,其他外国品牌呈一定增长,日系乘用车增速居前。

商用车方面,5月,商用车生产29.28万辆,环比下降12.73%,同比增长1.98%;销售29.86万辆,环比下降13.01%,同比增长1.40%。1-5月,商用车产销151.63万辆和149.70万辆,同比增长0.89%和2.32%。

从上述数据可以看到,5月汽车产销比上月略有下降,与上年同期相比,产销量继续保持增长;汽车销量高于产量,产销率达到101.3%,企业库存进一步下降。

乘用车仍是拉动汽车整体增长的主要动力。一方面,5月恰逢“五一”购车小高峰,各地方春季车展活动大多在5月举行,新车在此期间密集上市,在一定程度上刺激了市场需求;另一方面,厂商的终端让利促销活动频繁。

商用车则产销同比连续三个月保持增长。主要源于去年同期销量偏低,以及今年以来大量基建项目开工及房地产市场回暖拉动。从细分市场表现看,客车产销比上年同期分别下降14.9%和17.3%;而货车产销比上年同期分别增长5.3%和5.2%。

5月份新能源汽车依旧保持快速增长势头,销量再创今年新高。据中汽协统计,5月新能源汽车生产3.7万辆,销售3.5万辆,同比分别增长131.3%和128.0%。1-5月,新能源汽车生产13.2万辆,销售12.6万辆,比上年同期分别增长131.4%和134.1%。

从产销结构来看,5月车企开始减少产量,清理库存,经销商的压力随之减轻。5月汽车经销商库存预警指数为51.0%,比上月下降了6.9个百分点,经销商库存压力有所缓解,但库存预警指数仍处于警戒线以上。

据报道,中国汽车工业协会称,中国应该对小型汽车实行永久性减税以鼓励节能汽车的发展。目前正在游说发改委以及工业和信息化部将这项减税政策纳入规划中。中汽协发布的2016年一季度的汽车产业景气指数显示,汽车产业已由过冷回暖至正常状态,汽车产业运行态势良好,处于平稳运行阶段,未来有进一步趋好的可能性。

但受市场大环境影响,车市增速放缓是趋势,并且目前消费者购买力比较稳定,不会出现较大增长。7月份以后,汽车市场已经进入传统淡季,市场需求将有所减少,车企为冲刺半年任务目标,一般会进行压库,经销商库存压力依旧不容小视,预计7月车市将低调掠过。购置税减半的优惠政策到2016年12月31日截止,若政策如期结束,或会刺激一部分消费者提早实施购车计划,车市可能在第四季度掀起购车小高潮。

四、造船行业

2016年1~5月,船舶行业经济运行保持平稳,新承接订单同比增长,造船完工量、手持订单量同比下降,工业总产值等主要经济指标降幅收窄。

(来源:国家统计局)

1~5月份,全国造船完工1283万载重吨,同比下降17.1%。承接新船订单1438万载重吨,同比增长83.1%。5月底,手持船舶订单12284万载重吨,同比下降11.1%,比2015年底下降0.2%。

1~5月份,全国完工出口船1184万载重吨,同比下降15.9%;承接出口船订单1359万载重吨,同比增长104%;5月末手持出口船订单11663万载重吨,同比下降11.7%。出口船舶分别占全国造船完工量、新接订单量、手持订单量的92.3%、94.5%和94.9%。

1~5月份,51家重点监测的造船企业造船完工1197万载重吨,同比下降16.4%。承接新船订单1388万载重吨,同比增长106%。5月底,手持船舶订单11786万载重吨,同比下降13.6%。

1~5月份,51家重点监测的造船企业完工出口船1113万载重吨,同比下降14.7%;承接出口船订单1319万载重吨,同比增长129%;5月末手持出口船订单11315万载重吨,同比下降12.7%。出口船舶分别占重点造船企业完工量、新接订单量、手持订单量的93%、95%和96%。

1~5月份,船舶行业94家重点监测企业完成工业总产值1660亿元,同比下降0.5%。其中船舶制造产值815亿元,同比下降1%;船舶配套产值120亿元,同比下降4.5%;船舶修理产值46亿元,同比增长3.2%。

1~5月份,船舶行业94家重点监测企业完成出口产值670亿元,同比下降3.1%。其中,船舶制造产值449亿元,同比下降3%;船舶配套产值26亿元,同比下降1.5%;船舶修理产值30亿元,同比增长2.2%。

1~5月,船舶行业94家重点监测企业实现主营业务收入1150亿元,同比下降3.8%;利润总额16亿元,同比下降22.3%。

从上述数据可以看到,从单月数据看,5月份中国船企只接获了4艘2500TEU集装箱船,新船订单仅排名全球第四,新承接订单量环比大幅下降。但今年前5个月,中国船企接获新船订单依然位居世界第一。

2016年3-4月大宗商品价格大涨,带动了铁矿石、煤炭等原材料的贸易需求,再叠加船舶运力下滑影响,BDI指数在4月出现一轮大幅上涨。但是,以中国为代表的全球需求并没有出现根本好转。

虽然BDI有所回升,但整体仍处于低位。近期市场表现更多的是BDI本身的触底反弹,以及近期各国陆续有项目开工和投资加速所起到的作用。

目前世界发达经济体复苏缓慢,新兴经济体部分陷入停滞、部分放缓增长步伐,让航运市场的未来不容乐观。在当前船市整体需求不旺的形势之下,航运业持续低迷,船东造船意愿不足,目前造船业产能利用率低下,加之造船业产能过剩严重,短期内市场难以复苏,造船企业陷入困境。

五、家电行业

据国家统计局数据显示,5月我国彩色电视机产量为1272.3万台,同比增长10.3%;家用电冰箱产量为855.2万台,同比下降11.6%;家用冷柜产量为166.9万台,同比下降6.9%,;房间空气调节器产量为1432.3万台,同比下降15.1%;洗衣机产量为585.4万台,同比增长9.1%。

1-5月全国彩色电视机产量6527.7万台,同比增长12.8%;家用电冰箱产量为3802.5万台,同比下降4.1%;家用冷柜产量872.9万台,同比下降2.0%;房间空气调节器产量6743.1万台,同比下降6.5%;洗衣机产量为3043.4万台,同比增长6.3%。

产业在线披露5月份空调产销数据显示,当月产量1065万台,下滑10.22%,销量1054万台,下滑11.85%(内销527万台,下滑30.93%,出口527万台,增长21.85%)。

从上述数据看,在去库存仍为空调行业运营主基调背景下,5月空调内销延续大幅下滑态势。此外值得一提的是,受欧洲经济复苏及去年高温天气带来的渠道补库存等因素驱动,当月出口增速环比大幅改善并创近三年来单月新高。

目前空调库存情况持续改善,2015年下半年以来,销量基数较低及房地产行业反弹滞后效应保障终端需求,此外部分地区已出现持续性炎热,进一步拉动空调需求。后续内销增速环比或将逐步改善,在此带动下其收入增速有望呈现逐季度回升态势。

目前我国厨电行业相对较低的保有量预示着未来的成长空间。同时,正常油烟机、燃气灶等厨房电器更新周期在14-17年之间,上一次厨电需求集中爆发期是在2000年之后,现阶段正迎来更新需求爆发期。

在欧洲杯的经济带动下,今年3月份起电视销量已出现明显提升。预计今年各大体育赛事还将进一步推动黑电消费升级步伐。

整体来看,农村家电保有量呈现稳步提升态势,在经济增长、居民生活水平提高趋势下,现阶段经济欠发达地区的家电需求将成为未来家电需求的重要来源。我国新一轮的地产周期始于2015年中期,按照装修属性家电滞后地产半年计算,2016年家电行业景气度回升可期。

六、机械行业

统计局数据显示,2016年1-5月制造业增加值同比增长6.7%,增速较1-4月上涨0.1个百分点。5月制造业增加值同比增长7.2%。

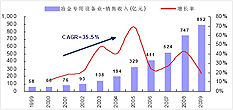

其中,2016年1-5月专业设备、汽车制造业、运输设备、电气机械及器材、增加值同比分别增长4.5%、10.4%、4.5%、8.7%,增速较1-4月提高0.4、0.2、0.3、0.1个百分点。通用设备制造业增加值同比增长4.4%,增速较1-4月回落0.1个百分点。金属制品业增加值同比增长8.6%,增速较1-4月持平。

通用机械类:统计局数据显示,2016年1-5月工业锅炉产量15.97万蒸发量吨,同比增长5.8%,增速较1-4月回落10.3个百分点;发动机产量8.96亿千瓦,同比增长3.5%,增速回落0.4个百分点。

电工机械类:统计局数据显示,2016年1-4月发电设备产量4999.0万千瓦,同比下降11.9%,降幅收窄12.9个百分点。交流电动机产量10420.3万千瓦,同比下降5.9%,降幅收窄1.3个百分点;电动手提式工具产量10371.1万台,同比增长1.7%,增速提升0.5个百分点。

冶金机械类:统计局数据显示,2016年1-5月金属冶炼设备产量19.77万吨,同比下降21.3%,降幅收窄0.1个百分点。

加工机械类:统计局数据显示,2016年1-5月金属切削机床产量29.3万台,同比下降8.2%,降幅扩大1.1个百分点。

农业畜牧机械类:统计局数据显示,2016年1-5月大型拖拉机产量2.95万台,同比下降9.0%,增速回落11.1个百分点;中型拖拉机25.67万台,同比下降9.0%,降幅扩大2.2个百分点;小型拖拉机产量55.2万台,同比下降5.5%,降幅收窄0.8个百分点;饲料生产专用设备产量24.13万台,同比增长17.4%,增速回落1.4个百分点。

数据显示,5月,全国27家主要挖掘机生产企业共销售挖掘机5487台,同比下降3.97%,环比下降23.32%。2016年1-5月份挖掘机总销量达到33006台,相较于2015年的34067台,同比下降3.11%。中国挖掘机市场进入传统淡季。

从上述数据看,在宏观经济政策同时注重稳增长、调结构的背景下,我国机械行业需求处于弱势波动的状态,同时细分领域差异较大。目前行业下行压力仍未解除,一季度数据出现的积极变化主要是基于排放标准升级带来的产品升级利好。但长期看,国内外工程机械市场需求低迷的态势并未得到根本改善,销售又很快回归到了“新常态”的状态。

从国内市场看,我国当前实施“中国制造2025”战略,在由制造大国向制造强国发展的过程中,高科技产业是重点发展行业。对于机械设备行业而言,智能制造将持续受益。国务院通过的《中长期铁路网规划》则指出,十三五期间我国铁路投资将超过2.8万亿元,新建铁路将不低于2.3万公里,未来我国铁路仍将保持较高的增长速度,市场空间巨大。一方面,随着铁路投资的增多,相关设施和设备的需求也逐渐增多;另一方面,铁路设备国产替代进口设备也将催生对国内制造企业的需求。

从国际市场来看,“一带一路”战略的持续推进和国际产能合作将为工程机械企业带来新机遇,沿线国家将会出现新的基础设施建设热潮。据亚洲开发银行测算,2020年以前亚洲地区每年基础设施投资需求高达7300亿美元,预计整个基建投资超过8万亿美元,将掀起一轮投资的新高潮。

但目前在宏观经济呈L型走势的大环境下,工程机械行业的供需矛盾无法在短期内得到根本性的好转,尤其是进入到7-8月份夏季之后,下游的需求也将会出现季节性的回落。高端产品需求相对刚性,而低端产能过剩,供需严重失衡是目前整个行业面临的挑战。

工程机械行业有效需求不足、落后产能过剩、企业效益下滑的状况仍未根本改变,中国工程机械行业止跌回升的基础依然不够扎实。未来一段时间处于低位徘徊或将成为行业的常态。