当前位置:网站首页 >> 行情快递

四季度钢材行业弱势运行可能性较大

发布时间: 2013/10/29 浏览次数: 804 次

三季度钢铁下游的房地产、基建行业投资保持继续增长,制造业景气度也出现回升,带动了钢材需求的回暖,但9月钢材需求的传统旺季并未按照市场的预期到来,预计四季度钢材下游需求保持温和增长的可能性较大

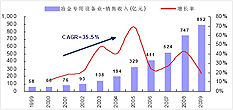

三季度中国宏观经济增速企稳回升,当季实现GDP增长7.8%,环比增长2.2%。钢材主要的下游行业如房地产、交通基建等保持着高速增长,1~8月份,根据国家统计局发布的数据显示,房地产开发投资完成额累计同比增长19.30%,交通运输行业固定资产投资完成额累计同比增长24.20%,铁路行业固定资产投资完成额累计同比增长17.10%,汽车产量累计同比增长12.84%。中国制造业采购经理人指数在三季度连续三个月实现增长,9月达到今年最高的51.10%,钢材的下游需求环境在三季度得到改善,2013年三季度钢材市场景气度较二季度明显回升,钢贸行业活跃度也明显升高。但9月份开始,传统的钢材消费旺季未按市场的广泛预期到来,同时受钢厂增产、铁矿石价格下行等支撑钢材价格的要素变化的影响,钢材价格开始回落,市场景气度下滑。兰格钢铁网发布的钢铁流通业采购经理人指数(PMI)显示,7、8月份订单PMI指数分别达到51.20%和50.00%,均保持在50%的荣枯线以上,较6月份的46.50%明显回升,9月份订单PMI指数降至半年以来新低的46.30%,表明了下游需求增速开始趋弱。

整体来看,在三季度宏观经济增速企稳回升、投资仍保持较快增长的背景下,钢铁业作为与宏观经济走势密切相关的行业,下游总需求较二季度有所回升,钢贸商备货较为积极。四季度来看,国家“稳增长”的既定目标未发生重大变化,预计四季度宏观经济增长仍有望保持7.5%以上的增速水平,且作为铁路等基础设施投资在四季度较为集中,预计钢材需求也有望保持继续增长。然而,考虑到钢铁需求的增长预期并未在传统旺季9月显现,同时已经连续下降5个月的钢材社会库存在9月仅环比下降0.2%,预计随着国庆假期期间到货量增加、出货量减少,四季度开始钢材社会库存将现回升,需求增速将较三季度放缓。

图1:钢贸行业经理人指数(订单)图2:主要下游行业景气指数

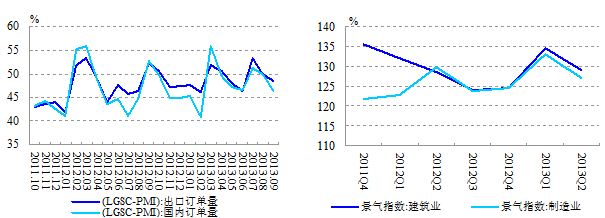

图3:钢材产量情况图4:钢贸行业经理人指数(库存、采购意愿)

7月开始钢材价格的回升使得三季度钢厂扩产的积极性提高,钢材产量再创历史新高;国家政策控制钢铁产能的意图明确,但对四季度钢材产量的影响不大

供给方面来看,国家统计局数据显示,在7、8月份市场价格快速回升的推动下,钢厂再次扩产,产量及增速均快速回升,同比分别增长10.86%和15.62%,1~8月我国钢材累计产量达到6.31亿吨,目前9月份产量数据尚未公布,但根据钢价回升钢厂迅速扩产的历史情况来看,9月份中国钢材产量很可能将再次创出历史新高。

产能及生产意愿方面,钢铁行业固定资产投资额虽仍保持增长,但增速持续放缓,2013年1~8月累计同比增长2.30%。政策导向来看,2013年10月15日,国务院出台《化解产能过剩政策的指导意见》,称钢铁业作为产能过剩的大户,将在未来5年压缩8000万吨的总产能;同时,先期(9月17日)环境保护部、发改委、能源局等6部门联合印发《京津冀及周边地区落实大气污染防治行动计划实施细则》,钢铁作为重点污染治理行业,将提前完成“十二五”淘汰落后产能目标,并规定钢铁行业完成除尘升级改造的产能规模不得少于6,358万吨,同时加大钢铁的循环再生比重。整体来看,国家改善钢铁行业产能过剩、加大大气污染防治的政策导向十分明确,直接的行政性产能控制以及环保成本增加对钢企增产的压力都有助于改善行业的产能过剩问题。但考虑到产能控制将是一个中长期循序渐进的过程,对四季度的钢材产量影响有限。

对流通行业来看,7、8月份在钢材价格持续回升的过程中,钢贸商的整体采购意愿也明显恢复,采购意愿PMI指数由6月份的47.60%增至8月份的51.40%,采购意愿的增强使得同期流通领域的库存水平回升,由6月份的45.80%增至8月份的47.30%,而9月份以来钢材价格的回调压低了钢贸商采购的积极性,钢贸商采购意愿和库存水平PMI指数分别降至48.10%和47.20%。整体来看,三季度钢贸流通企业库存压力有所加重,在四季度供给继续增长、价格预期降低的背景下,需关注钢贸商的去库存压力。

三季度钢厂盈利水平的回升也使得钢材流通行业利润空间有所恢复,钢贸商的外部融资环境也有所改善,但四季度钢价再次下滑的可能性较大,进而弱化钢贸商的盈利水平

2013年钢材价格在经历了连续六个月的下行之后,在国产铁精粉、进口铁矿石价格上涨,以及社会补库存行情的推动下,钢材价格于7月份开始出现回升,8月份继续保持上涨。同期,钢材价格的回升也使得钢厂盈利水平明显恢复,利润累计同比增长率由2013年6月末的22.70%回升至8月末的69.40%,钢材价格以及生产环节利润的回升使得钢材流通领域的利润空间也有所恢复。此外,三季度钢贸行业整体外部融资环境PMI指数也有所回升,加之银行对钢贸行业内企业进行区别对待,对业务正常开展、历史信用良好的贸易商给予继续信贷支持,钢贸商的外部资金流动性压力有所缓解。整体看,与二季度末预期基本一致,三季度钢贸行业盈利空间得到一定程度的改善。但值得注意的是,如上文所述,9月份钢材传统的需求旺季的并未按照市场预期到来,钢材价格再次走弱,因此预计四季度钢贸行业的盈利水平可能将再次弱化。

图5:钢材价格变动情况图6:钢贸行业经理人指数(融资环境)

.jpg)

图7:钢铁生产企业盈利情况

综上所述,三季度随着宏观经济增速的企稳回升,下游需求的稳步增长以及补库存行情的到来使得钢材市场的景气度明显回升,加之上半年持续低迷的行情也使得部分大型企业收缩钢贸业务,许多小型经营者离开钢贸行业,存留下的钢贸商整体盈利空间得以恢复。未来,如上所述,市场期待的钢材“金九银十”行情并未到来,四季度钢贸行业景气度弱势运行的概率较大。